„Orion Securities“ apžvelgia tarpvalstybinių M&A sandorių aktyvumą

Investicinės bankininkystės „Orion Securities“ M&A komanda apžvelgia, kokią vietą tarpvalstybiniai (angl. cross-border) sandoriai užima lėtėjančioje pasaulinėje M&A sandorių rinkoje, kuomet įmonių įsigijimų ir susijungimų (angl. mergers and acquisitions, toliau M&A) rinkoje antrus metus iš eilės fiksuojamas sandorių kiekių ir verčių sumažėjimas.

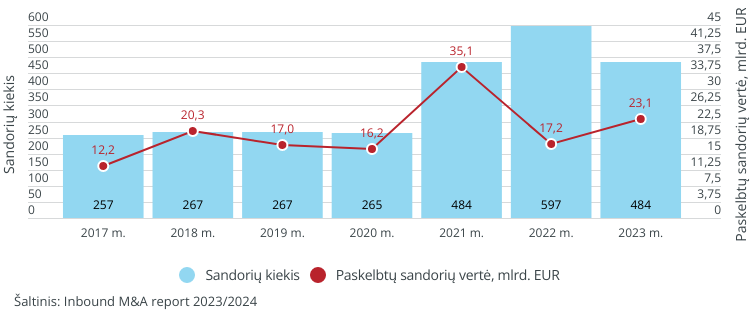

Pasaulinė M&A rinka tiek sandorių kiekiu, tiek vertėmis mažėjo 16%, kuomet Vakarų Europa atitinkamai fiksavo 11% sandorių kiekio ir 27% verčių kritimą, o Vidurio ir Rytų Europa (toliau CEE) pasižymėjo 15% tiek sandorių kiekių, tiek verčių susitraukimu lyginant su praėjusiais metais. Tačiau tarpvalstybiniai sandoriai išliko svarbia M&A sandorių rinkos dalimi. Įmonės ir investuotojai, siekdami augimo galimybių, norėdami diversifikuoti ar optimizuoti savo veiklą, ieškojo galimybių išeiti už savo šalies ribų.

Augantis tarpvalstybinių sandorių aktyvumas CEE regione

CEE regionas, kuriam priskiriamos ir Baltijos šalys, buvo vienintelis pasaulyje regionas, kuriame per pastaruosius 12 mėnesių padidėjo tarpvalstybinių sandorių vertė. Bendra 2023 m. atskleistų sandorių vertė buvo 23,1 mlrd. eurų, o tai yra 36% daugiau nei prieš metus. Nepaisant to, kad sandorių kiekis sumažėjo 19% iki 483, šis sandorių skaičius yra trečias didžiausias nuo 2007 metų. Taip pat, CEE regionas 2023 m. pasižymėjo tuo, kad net 62% sandorių pirkėjas buvo ne iš CEE regiono.

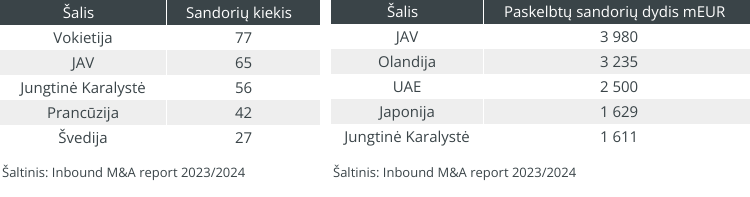

2023 m. CEE regione daugiausiai M&A sandorių atliko pirkėjai iš Vokietijos, tačiau bendra paskelbta jų sandorių vertė buvo dešimta pagal dydį. Investuotojai iš JAV savo veiklą plėtė atlikdami 65 įsigijimus CEE regione, kas pagal sandorių apimtį prilygsta antrai vietai, tačiau pagal bendrą atskleistą sandorių vertę JAV yra pirma, o bendra sandorių vertė siekia beveik 4 mlrd. EUR. Tai reiškia, kad Amerikos investuotojų M&A sandoriai šiame regione buvo stambesni, nors kiekiu nusileido vokiečiams.

2023 m. CEE regione daugiausiai M&A sandorių atliko pirkėjai iš Vokietijos, tačiau bendra paskelbta jų sandorių vertė buvo dešimta pagal dydį. Investuotojai iš JAV savo veiklą plėtė atlikdami 65 įsigijimus CEE regione, kas pagal sandorių apimtį prilygsta antrai vietai, tačiau pagal bendrą atskleistą sandorių vertę JAV yra pirma, o bendra sandorių vertė siekia beveik 4 mlrd. EUR. Tai reiškia, kad Amerikos investuotojų M&A sandoriai šiame regione buvo stambesni, nors kiekiu nusileido vokiečiams.

Didžiąją dalį Amerikos investuotojų sandorių vertės sudarė privataus kapitalo fondų atlikti įsigijimai. Vienas iš pavyzdžių – antra stambiausia privataus kapitalo bendrovė pasaulyje „Carlyle“ Group“ įsigijo Čekijos optinių produktų gamintoją „Meopta – Optika“ už 700 mln. EUR.

Jungtinės Karalystės (JK) vaidmuo tarpvalstybinių M&A sandorių CEE regione išsiskiria 56 atliktais sandoriais ir penkta pagal dydį paskelbtų sandorių vertės vieta. 59 mln. EUR sandorio verte pasižymėjo JK įsikūrusi „Halma“ įsigijusi Lenkijos nuotekos vamzdžių renovacijos sprendimus tiekiančią „Sewertronics“.

Užsienio (ne CEE) investuotojus šiais metais labiausiai domino Lenkijos, Serbijos, Rumunijos, Kroatijos ir Čekijos rinkos – visose iš jų metinės paskelbtų sandorių vertės augo lyginant su praėjusiais metais. Nors sandorių kiekis ir buvo mažesnis nei 2021 ir 2022 m., žiūrint į ilgesnį laikotarpį, beveik visose CEE regiono šalyse, tai būtų istoriškai rekordiniai skaičiai.

Kaip ir praėjusiais metais, taip ir šiais užsienio (ne CEE) investuotojai didžiausią dėmesį skyrė lenkiškų įmonių įsigijimams, kas atsispindi tiek sandorių kiekyje, tiek ir vertėse. Atsižvelgiant į šios rinkos dydį, kaimyninės Vokietijos aktyvumą M&A rinkoje, tai atrodo natūralu.

Kiek labiau stebina Balkanų šalys – Serbija, 2023 m. eurą įsivedusi Kroatija, pritraukė užsienio investuotojų dėmesį. Užsienio investuotojų susidomėjimas Rumunijos rinka grindžiamas keliomis priežastimis, bet tai didžiąja dalimi susiję su pigesne darbo jėga nei kitose ES valstybėse, stipria gamybine baze, palankiomis BVP prognozėmis ir ES paramos programomis.

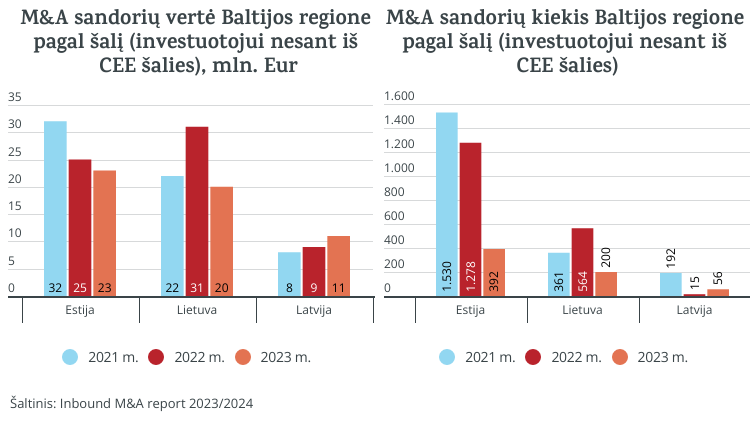

Šiame kontekste Baltijos šalys išsiskyrė neigiama prasme. Skirtingai nei daugelyje kitų CEE regiono šalių, tarpvalstybinių sandorių vertė Baltijos šalyse mažėjo trečius metus iš eilės, iš ko būtų galima daryti prielaidą, kad ne CEE regiono investuotojų dėmesys Baltijos šalių įmonėms susilpnėjo.

Baltijos šalių situacija: vertės traukėsi

Baltijos šalių M&A rinkoje Lietuva išsiskiria sandorių kiekio pastovumu, kuris per pastaruosius tris metus beveik nekito ir yra didžiausias lyginant su estais ir latviais. Priešingai nei Lietuvoje, Estijoje sandorių skaičius kasmet mažėjo nuo 2021 metais įvykdytų 69 sandorių iki 2023 metais 51 sandorio, o skelbiamų sandorių vertė sumažėjo per 3,5 karto nuo 1,75 mlrd. EUR iki 501 mln. EUR. Estijos skaičius bent dalinai paveikė ir mažesnis startuolių finansavimo intensyvumas – vien „Bolt“ 2022 m. estų statistiką papildė 628 mln. EUR.

Kaimynų latvių bendra 2023 m. M&A sandorių vertė buvo didžiausia per pastaruosius tris metus ir buvo didesnė nei Lietuvoje, nors pastarojoje tais pačiais metais paskelbta daugiau nei 2 kartus daugiau įgyvendintų sandorių. Taigi, nors sandorių Latvijoje įvyko mažiau, jie buvo didesni nei Lietuvoje. Vienas iš pavyzdžių – vadovybės išpirkimo sandoris Latvijoje, kuriame „Latvijas Gaze“ vadovai įsigijo 28,97% akcijų paketą iš Liuksemburgo investicinio fondo „Marguerite Gas II“. Sandorio dydis – 111 mln. EUR.

Žiūrint tik į tarpvalstybinių M&A sandorių statistiką, kuomet įmonės pirkėjas yra ne iš CEE regiono, matomas tiek Lietuvos, tiek Estijos sandorių mažėjimas. Žvelgiant į pastaruosius tris metus, 2023 metais tokio tipo sandorių įvyko mažiausiai: Estijoje įgyvendinti 23 sandoriai, Lietuvoje 20, Latvijoje – 11. Tokios pačios tendencijos matomos ir metinėse M&A sandorių vertėse. Estijoje per tą patį laikotarpį tokio tipo sandorių vertės sumažėjo beveik 4 kartus, Lietuvoje – beveik tris, tačiau iš 10 didžiausių sandorių Baltijos regione net 6-iuose iš jų dalyvavo užsienio investuotojai (ne iš Baltijos šalių). Vienas iš pavyzdžių, kuomet Estijos mikro jungčių gamintoją „Höhle“ už 39 mln. eurų įsigijo Airijos ir Amerikos automobilių technologijų tiekėjas „Aptiv“.

„Priežasčių paskutiniaisiais metais sulėtėjusiai globaliai ir Baltijos regiono M&A rinkai yra bent keletas. Neatslūgstanti geopolitinė grėsmė, aukštas infliacijos lygis ir aukštų palūkanų aplinka, apsunkina sandorių finansavimą ir pirkėjų bei pardavėjų susitarimą dėl įmonės vertės, taikytinos sudėtingesnės sandorio struktūros, išsamesni nei įprastai patikrinimai, prailgino ar užsitęsus net ir nutraukdavo įmonės pardavimo procesą.“ – komentuoja „Orion Securities“ įmonių finansų skyriaus projektų vadovas Erikas Šveistys.

„Orion Securities“ įmonių finansų skyriaus projektų vadovas Erikas Šveistys

„Orion Securities“ įmonių finansų skyriaus projektų vadovas Erikas Šveistys

Kaip ir ankstesniais metais, taip ir šiais, didelės apimties sandoriais ir tarptautinių investuotojų dėmesiu pasižymėjo didieji startuoliai. 2023 m. išsiskyrė technologijų ir energetikos sektoriai, kuriuose sudaryti trys reikšmingi sandoriai: už 95 mln. EUR investicinės grupės „Warburg Pincus“ įsigytas kibenertinio saugumo įmonės „NordVPN“ 3,33% akcijų paketas, pritraukta 85 mln. EUR investicija programinės įrangos saulės elektrinėms kūrimo įmonei „PVcase“ bei per du investicijų pritraukimo etapus pritraukta 108 mln. EUR investicija į Estijos energetikos startuolį „Elcogen“.

Augantis Lietuvos investuotojų susidomėjimas įsigijimais užsienyje

Lietuvos verslai ir investuotojai taip pat patys ieškojo įsigijimo galimybių užsienyje ir pasižymėjo net keletu skambių sandorių: Lietuvos startuolis „PVcase“ įsigijo saulės energijos elektrinių vietos nustatymo platformą JAV „Anderson Optimization“, privataus kapitalo fondo „LitCapital“ valdoma Lietuvos aukštųjų technologijų, lazerinės optikos bendrovė „Altechna“ įsigijo JAV bendrovę „Alpine Research Optics“. Dar 2022 m. panašų pasiekimą užfiksavo viešųjų duomenų rinkimo sprendimų įmonė „Oxylabs“, JAV Silicio slėnyje įsigijusi panašias paslaugas teikiančią „Webshare Software Company“.

„Pastaruoju metu galime pastebėti vis aktyvesnį investuotojų ir įmonių iš Lietuvos susidomėjimą įsigijimais užsienyje. Jei anksčiau plėtra buvo nutaikyta labiau į kaimynines šalis, tai šiandien ambicijos yra daug globalesnės ir vis drąsiau dairomasi į visas Europos rinkas ar net JAV. Šiais įsigijimais dažnu atveju yra siekiama įeiti į stambias ir brandžias, bet organiškai sunkiai pasiekiamas rinkas, taip pat papildyti savo asortimentą aukštos pridėtinės vertės produktais, paslaugomis ar technologiniais sprendimais.“ – teigia „Orion Securities“ įmonių finansų vyr. projektų vadovas Simonas Žirgulis.

„Orion Securities“ įmonių finansų vyr. projektų vadovas Simonas Žirgulis

„Orion Securities“ įmonių finansų vyr. projektų vadovas Simonas Žirgulis

Atsižvelgiant į Europoje mažėjantį infliacijos lygį, centrinių bankų planus jau šiemet palaipsniui pradėti mažinti palūkanų normas, 2024 m. būtų galima tikėtis tiek aktyvesnio užsienio investuotojų įsitraukimo CEE ar Baltijos regionuose, tiek bendro M&A rinkos proveržio po lėtesnių pastarųjų metų.

Rinka aktyviai stebės galimai pribrendusius „Luminor banko“ ar vienos didžiausių Baltijos šalyse aplinkos tvarkymo ir perdirbimo įmonių „Eco Baltia“ parsidavimo procesus, taip pat 2024 m. II pusėje planuojamą „airBaltic“ pirminį viešą akcijų siūlymą (angl. initial public offering, IPO).

Nepaisant ekonominių sąlygų gerėjimo, nuo perdėto optimizmo susilaikyti skatina regione išliekanti įtempta geopolitinė situacija, kuri galimai išliks limituojančiu faktoriumi užsienio investuotojams čia besidairantiems investicijų.

„Orion Securities“ M&A

• Padedame parduoti dalį arba visą verslą, parengiame pardavimo strategiją ir taktiką, padedame vesti derybas

• Konsultuojame ir įgyvendiname M&A sandorius, suteikiame galimybę savininkui maksimaliai išplėsti įmonės pajamas ir užimamą rinkos dalį

• Atliekame detalius patikrinimus, įvertiname įmonės finansinę būklę ir galimas rizikas, administruojame visą susijusią dokumentaciją

• Ieškome įsigyti tinkamo verslo ir identifikuojame jį tiek Lietuvoje, tiek už jos ribų, išlaikydami klientų konfidencialumą

• Komunikuojame su potencialiais pirkėjais ar pardavėjais

• Atstovaujame klientą visų derybų metu

• Kartu su teisiniais partneriais parengiame ir įgyvendinamą optimalią sandorio struktūrą

• Plačiau apie įgyvendintus projektus

• Plačiau apie „Orion“ teikiamas M&A paslaugas

„Orion Securities“ – „Pandea Global M&A“ patarėjų tinklo narys

Ši tarptautinio patarėjų tinklo narystė suteikia „Orion“ komandai išskirtinę prieigą prie užsienio pirkėjų ir investuotojų, o mūsų klientams, įsikūrusiems Lietuvoje, prieigą prie didesnio skaičiaus įsigijimo objektų, kurie atvertų naujas geografijas. Taip pat mūsų bendradarbiavimas suteikia klientams galimybę konsultuotis su „Pandea“ konsultantais, kurie galėtų padėti ir patarti mūsų klientams verslų plėtros užsienyje klausimais.

Primename, kad tai nėra pasiūlymas pirkti, parduoti ar laikyti šiame straipsnyje paminėtus vertybinius popierius ir negali būti jokio vėliau sudaryto sandorio pagrindu ar dalimi. „Orion Securities“ siūlo prieš priimant investicinį sprendimą pasitarti su Jūsų finansų konsultantu bei įvertinti visas su finansine priemone susijusias rizikas ir/ar kitas Jums reikšmingas aplinkybes.

Daugiau informacijos:

– M&A tendencijos gynybos ir saugumo pramonėje geopolitinio nestabilumo metu